程鵬

回顧9月份,鐵礦石價(jià)格呈現先抑后揚走勢。9月上中旬鐵礦石價(jià)格持續創(chuàng )出新低,呈現供強需弱格局。鋼企基于后市需求悲觀(guān)預期,補庫需求偏弱,國內需求邊際回升但回升幅度偏小,海外礦保持高供應,港口庫存水平持續上升;9月下旬因宏觀(guān)預期顯著(zhù)回暖,國內外政策預期共振,鐵礦石期貨價(jià)格出現巨幅反彈。

國內外財政貨幣政策同向而行

提振市場(chǎng)情緒

國外方面,9月19日,美聯(lián)儲降息50個(gè)基點(diǎn)開(kāi)啟降息周期,大宗商品價(jià)格偏強運行。國內方面,9月24日,央行、國家金融監管總局、證監會(huì )舉行新聞發(fā)布會(huì ),進(jìn)一步推出系列刺激政策,貨幣政策增量密集,降準、降息、降存量房貸款利率“三箭”齊發(fā),政策既有符合預期又有超出預期部分,但鐵礦石價(jià)格兇猛漲勢與供需基本面變動(dòng)聯(lián)系不緊密,更多受宏觀(guān)政策影響,鐵礦石對外依存度及貿易商集中度較高,金融屬性偏強,價(jià)格受市場(chǎng)情緒及投機性需求影響較大。

國內財政貨幣政策與海外政策同向而行,國內政策基調全面轉向積極,市場(chǎng)情緒顯著(zhù)轉暖對產(chǎn)業(yè)基本面偏弱的黑色系期貨板塊形成提振作用,但鋼鐵產(chǎn)業(yè)鏈中長(cháng)期供應過(guò)剩的基本格局不會(huì )發(fā)生根本性轉變,價(jià)格短期受宏觀(guān)情緒擾動(dòng)加劇,預計黑色系板塊后期價(jià)格會(huì )呈現寬幅震蕩走勢。

第4季度海外礦保持高供應

供應方面,第4季度海外礦供給整體持續處于高水平,國產(chǎn)礦和非主流礦增速有所回落,鐵礦石價(jià)格持續回落抑制高成本的國產(chǎn)礦及非主流礦供應,但非主流礦供應韌性較好。主流礦山第4季度同樣處于高發(fā)運周期,當前市場(chǎng)價(jià)格遠未觸及主流礦山到港成本,預計第4季度主流礦山發(fā)運量將保持高位。

非主流礦貢獻主要進(jìn)口增量,進(jìn)口礦邊際成本提升明顯,但鐵礦石價(jià)格下行對非主流礦供應形成一定抑制,9月份普氏鐵礦石價(jià)格指數(62%)最低跌破90美元/噸,觸及非主流礦邊際成本,預計第4季度非主流礦供應將保持弱勢。

近期礦價(jià)企穩回升,但價(jià)格預期偏弱,鐵礦石價(jià)格下行觸及國產(chǎn)礦邊際生產(chǎn)成本,預計2024年第4季度國產(chǎn)礦產(chǎn)量仍存在進(jìn)一步下滑空間,第4季度國產(chǎn)礦同比降幅或擴大至10%以上,全年國產(chǎn)礦產(chǎn)量或達到2.95億噸,同比下降約1100萬(wàn)噸,同比降幅為3.6%。

第4季度國內鐵礦石需求

有望企穩回升

需求方面,海外鐵元素需求維持去年以來(lái)的較高水平,但隨著(zhù)全球經(jīng)濟衰退預期增加,預計第4季度海外需求仍難有增量。今年初以來(lái)國內需求整體同比減弱,第3季度加速回落,中期來(lái)看,當前財政政策力度雖尚不明確,但從政策發(fā)布到政策落實(shí)存在較長(cháng)的傳導周期,第4季度很難看到政策效用傳導至黑色產(chǎn)業(yè)鏈下游并轉化為實(shí)物增量,從當前鋼企偏低的利潤水平、終端需求改善力度及鋼企檢修情況來(lái)看,第4季度鐵水產(chǎn)量恢復高度環(huán)比會(huì )低于第3季度。

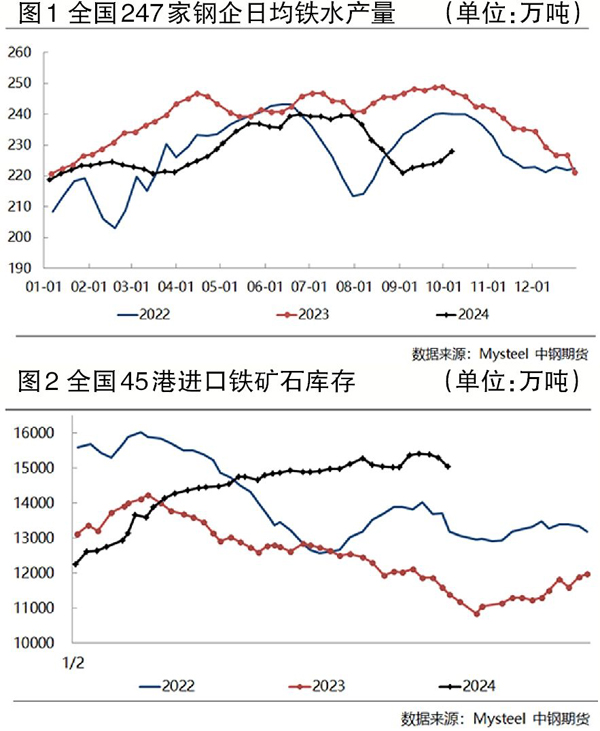

需求端對價(jià)格更多起到支撐作用,難以提供向上驅動(dòng)力。據相關(guān)機構調研,2024年1月—9月份,全國247家鋼企生鐵產(chǎn)量為6.26億噸,同比下降2932.4萬(wàn)噸,降幅為4.47%,日均鐵水產(chǎn)量為229.4萬(wàn)噸,折算鐵礦石需求減量為4692萬(wàn)噸。

美聯(lián)儲降息周期開(kāi)啟后,國內政策預期增強,預計第4季度國內鐵礦石需求有望企穩回升,預估2024年生鐵產(chǎn)量為8.33億噸(鋼聯(lián)口徑),同比下降3843萬(wàn)噸,降幅為4.4%。據此推算2024年第4季度生鐵產(chǎn)量為2.07億噸,同比下降4.2%,環(huán)比第2季度下降4.0%;日均鐵水產(chǎn)量為225.2萬(wàn)噸,環(huán)比第2季度下降4.2萬(wàn)噸,降幅為1.8%。

預計2024年港口鐵礦石庫存

累積至1.7億噸

庫存方面,鋼企維持較低利潤水平且對后市需求悲觀(guān)預期較為一致,鋼企持續去庫存并保持低庫存模式,前3個(gè)季度鋼企庫存水平較去年有所提高,鋼企補庫需求相對偏弱。鐵礦石港口庫存持續累積,壓制鐵礦石價(jià)格。

據相關(guān)調研機構統計,全國45港庫存連續10周維持1.5億噸以上且處于歷史同期高位。截至9月27日,全國45港庫存為15052.92萬(wàn)噸,同比增加3667.5萬(wàn)噸。

從港口庫存結構來(lái)看,今年鋼企在利潤承壓的背景下,傾向于采購性?xún)r(jià)比較高的中低品位鐵礦石,港口庫存也不存在結構性矛盾。2024年第4季度,主流礦山鐵礦石發(fā)運量仍將保持高位,非主流礦山發(fā)運量和國產(chǎn)礦產(chǎn)量環(huán)比回落或對沖部分增量,疊加需求保持低位,預計2024年港口鐵礦石庫存或累積至1.7億噸左右,高庫存壓力仍將限制鐵礦石價(jià)格高度。

綜上所述,第4季度鐵礦石供需將延續寬松態(tài)勢,但供應端邊際影響減弱,國內需求整體同比下降,需求端對價(jià)格更多起到支撐作用,難以提供向上驅動(dòng)力。在供需面充分計價(jià)情況下,宏觀(guān)預期權重將增加。鐵礦石整體價(jià)格以區間震蕩為主,需求韌性支撐價(jià)格,價(jià)格貼近下區間附近時(shí),建議產(chǎn)業(yè)客戶(hù)考慮戰略保值;價(jià)格在宏觀(guān)預期作用下觸及上邊沿時(shí),建議偏空對待。預計鐵礦石整體價(jià)格波動(dòng)區間為95美元/噸~115美元/噸。

《中國冶金報》(2024年10月10日 03版三版)