從產(chǎn)量與庫存、價(jià)格、效益之間的相關(guān)性來(lái)看,產(chǎn)量每增加1%,庫存增加0.43%,庫存每增加1%,價(jià)格下降0.47%,效益下滑0.54%。

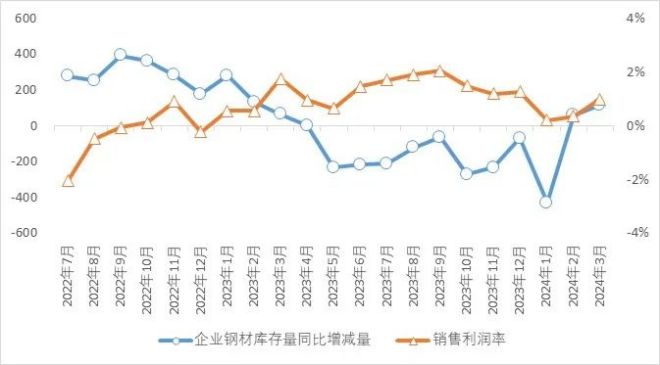

從歷年情況里看,企業(yè)庫存水平與銷(xiāo)售利潤率存在明顯負相關(guān),庫存越高,銷(xiāo)售利潤率越低。當前企業(yè)庫存處于歷史同期最高位,盡快降庫存是當前行業(yè)保效益的首要任務(wù)。

當前的鋼材庫存量仍超過(guò)2020年同期4.0%和2021年同期13.9%,而表觀(guān)消費量已明顯低于2020年和2021年的水平,鋼材庫存有進(jìn)一步降低的空間。

一 研究背景

今年以來(lái),受下游有效需求不足及春節后需求啟動(dòng)延緩等影響,鋼鐵供需出現失衡,鋼材價(jià)格整體表現低迷,呈現出持續下降態(tài)勢,企業(yè)效益也出現嚴重下滑。尤其是進(jìn)入3月份以來(lái),產(chǎn)量增長(cháng),鋼廠(chǎng)庫存和社會(huì )庫存增加較快,鋼價(jià)跌勢明顯,企業(yè)邊際效益遞減,生產(chǎn)經(jīng)營(yíng)壓力進(jìn)一步加大。

鋼鐵產(chǎn)量、庫存、價(jià)格及企業(yè)效益之間相互關(guān)聯(lián),影響著(zhù)市場(chǎng)和行業(yè)的穩定運行。通過(guò)對鋼鐵產(chǎn)量、庫存、價(jià)格與效益對應關(guān)系做初步分析,以期發(fā)現其中的規律,為行業(yè)決策提供數據支持。

本研究考察樣本數據為2022年7月至2024年3月的月度數據;忽略鋼鐵需求和企業(yè)銷(xiāo)售成本的變化,或假設鋼鐵需求和企業(yè)銷(xiāo)售成本考察期內不變。

二 近期行業(yè)運行情況

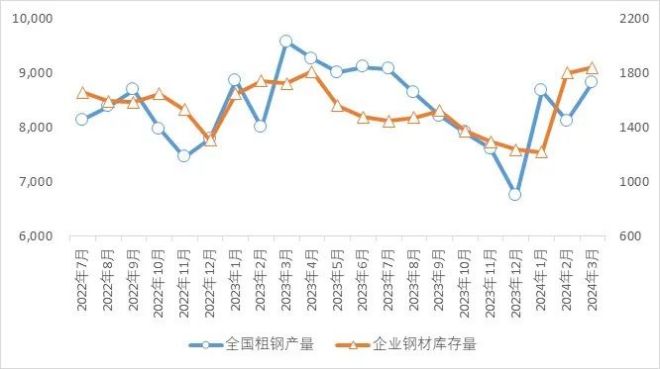

從產(chǎn)量情況看,2024年一季度,全國累計粗鋼產(chǎn)量為2.57億噸,同比下降1.9%。全國折合粗鋼表觀(guān)消費量23217萬(wàn)噸,同比減少1111萬(wàn)噸,下降4.6%。粗鋼產(chǎn)量小幅下降,但表觀(guān)消費量降幅更大,總體看,一季度供給強于需求。

從企業(yè)庫存情況來(lái)看,3月下旬,重點(diǎn)統計鋼鐵企業(yè)鋼材庫存量1843萬(wàn)噸,比去年同期增加117萬(wàn)噸,增長(cháng)10.88%,鋼材庫存量為歷史同期最高(見(jiàn)表1)。一季度,鋼材平均庫存1683.7萬(wàn)噸,比去年同期減少53萬(wàn)噸,下降3.07%。

從國內市場(chǎng)價(jià)格情況看,一季度,中國鋼材價(jià)格指數(CSPI)平均值為109.95點(diǎn),同比下降7.38點(diǎn),降幅為6.29%。一季度重點(diǎn)統計鋼鐵企業(yè)鋼材綜合結算平均價(jià)格3964元/噸,同比下降216元/噸,降幅5.17%。

從效益情況看,一季度,重點(diǎn)統計鋼鐵企業(yè)累計營(yíng)業(yè)收入為14936.78億元,同比下降4.55%;營(yíng)業(yè)成本為14224.99億元,同比下降3.99%;利潤總額87.08億元,同比下降47.91%;平均銷(xiāo)售利潤率為0.58%,同比下降0.49個(gè)百分點(diǎn)。

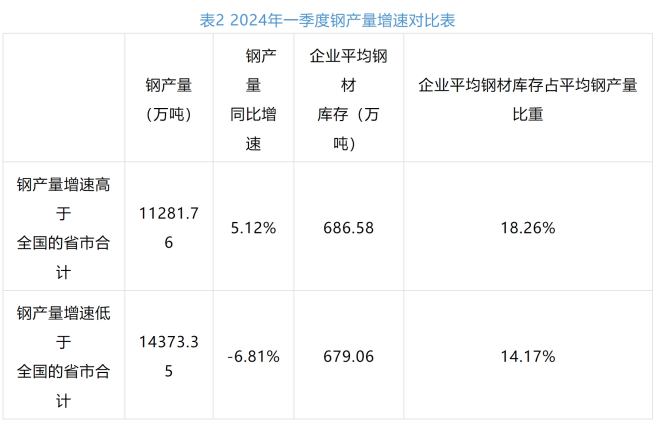

從一季度鋼產(chǎn)量增速情況看(見(jiàn)表2),鋼產(chǎn)量增速高于全國的省市,企業(yè)平均鋼材庫存占平均鋼產(chǎn)量比重更大。

從一季度企業(yè)平均鋼材庫存增速情況看(見(jiàn)表3),企業(yè)平均鋼材庫存增速高于全國的省市,銷(xiāo)售利潤率更低,銷(xiāo)售利潤率下降速度更快。

三 對應關(guān)系分析

1.產(chǎn)量與庫存量的對應關(guān)系

通過(guò)對2022年7月至2024年2月各月全國粗鋼產(chǎn)量與重點(diǎn)統計鋼鐵企業(yè)月末鋼材庫存量進(jìn)行相關(guān)性分析,全國粗鋼產(chǎn)量與重點(diǎn)統計鋼鐵企業(yè)月末鋼材庫存量相關(guān)系數為0.43,為中度正相關(guān)(見(jiàn)圖1)。其中2023年3月生產(chǎn)粗鋼9573萬(wàn)噸,為2022年7月以來(lái)最高值,對應著(zhù)該月月末鋼材庫存量為1725萬(wàn)噸,為較高值;2023年12月生產(chǎn)粗鋼6744萬(wàn)噸,為2022年7月以來(lái)較低值,對應著(zhù)該月月末鋼材庫存量降至1236萬(wàn)噸,為較低值。即產(chǎn)量增加,增產(chǎn)的鋼材一部分轉化為庫存;或產(chǎn)量減少,可以消耗部分已有庫存。

圖1 全國粗鋼產(chǎn)量與企業(yè)鋼材庫存量對比圖(單位:萬(wàn)噸)

特別是中西部地區,正相關(guān)度較高。例如甘肅省相關(guān)系數為0.64,其中2024年2月生產(chǎn)粗鋼100.41萬(wàn)噸,為2022年7月以來(lái)較高值,對應著(zhù)該月月末鋼材庫存量升至50.50萬(wàn)噸,為最高值;2022年12月生產(chǎn)粗鋼56.19萬(wàn)噸,為2022年7月以來(lái)最低值,對應著(zhù)該月月末鋼材庫存量降至12.04萬(wàn)噸,為最低值。

陜西省相關(guān)系數為0.69,其中2022年10月生產(chǎn)粗鋼139.08萬(wàn)噸,為2022年7月以來(lái)最高值,對應著(zhù)該月月末鋼材庫存量升至20.44萬(wàn)噸,為最高值;2024年2月生產(chǎn)粗鋼76.95萬(wàn)噸,為2022年7月以來(lái)較低值,對應著(zhù)該月月末鋼材庫存量降至3.15萬(wàn)噸,為最低值。

2.產(chǎn)量與價(jià)格的對應關(guān)系

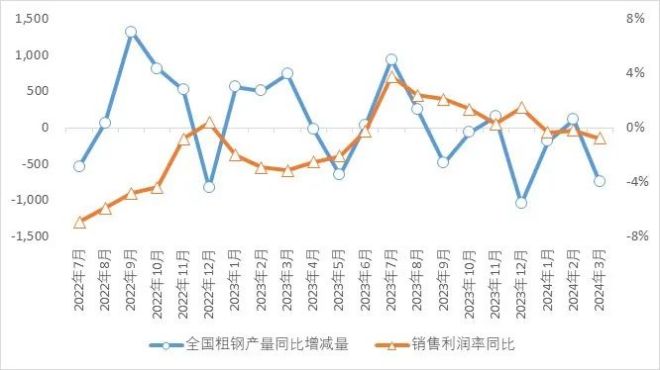

通過(guò)對2022年7月至2024年2月各月全國粗鋼產(chǎn)量同比增減量與重點(diǎn)統計鋼鐵企業(yè)鋼材綜合結算價(jià)格同比進(jìn)行相關(guān)性分析,全國粗鋼產(chǎn)量同比增減量與重點(diǎn)統計鋼鐵企業(yè)鋼材綜合結算價(jià)格同比相關(guān)系數為-0.37,整體表現為低度負相關(guān)(見(jiàn)圖2)。即生產(chǎn)增加,價(jià)格則有可能下降。

圖2 全國粗鋼產(chǎn)量同比增減量與鋼材綜合結算價(jià)格同比增減對比圖(單位:萬(wàn)噸、元/噸)

雖然整體表現為低度負相關(guān),但從分省市看,個(gè)別省市表現為較高的負相關(guān)度。例如山東省相關(guān)系數為-0.69,其中2022年10月生產(chǎn)粗鋼同比增長(cháng)291.1萬(wàn)噸,為2022年7月以來(lái)最高值,對應著(zhù)該月鋼材綜合結算價(jià)格同比下降1626元/噸,為最低值;2023年11月生產(chǎn)粗鋼同比下降158.9萬(wàn)噸,為2022年7月以來(lái)較低值,對應著(zhù)該月鋼材綜合結算價(jià)格同比上升101元/噸,為最高值。

湖南省相關(guān)系數為-0.70,其中2022年11月生產(chǎn)粗鋼同比增長(cháng)62.9萬(wàn)噸,為2022年7月以來(lái)最高值,對應著(zhù)該月鋼材綜合結算價(jià)格同比下降1146元/噸,為較低值;2023年11月生產(chǎn)粗鋼同比下降46.9萬(wàn)噸,為2022年7月以來(lái)較低值,對應著(zhù)該月鋼材綜合結算價(jià)格同比下降4元/噸,為最高值。

3.產(chǎn)量與效益的對應關(guān)系

通過(guò)對2022年7月至2024年2月各月全國粗鋼產(chǎn)量同比增減量與重點(diǎn)統計鋼鐵企業(yè)銷(xiāo)售利潤率同比進(jìn)行相關(guān)性分析,全國粗鋼產(chǎn)量同比增減量與重點(diǎn)統計鋼鐵企業(yè)銷(xiāo)售利潤率同比相關(guān)系數為-0.20,整體表現為低度負相關(guān)(見(jiàn)圖3)。即生產(chǎn)增加,企業(yè)利潤有可能下降。

圖3 全國粗鋼產(chǎn)量同比增減量與銷(xiāo)售利潤率同比對比圖(單位:萬(wàn)噸)

雖然整體表現為低度負相關(guān),但從分省市看,個(gè)別省市表現為較高的負相關(guān)度。例如四川省相關(guān)系數為-0.39,其中2022年8月生產(chǎn)粗鋼同比增長(cháng)115.3萬(wàn)噸,為2022年7月以來(lái)最高值,對應著(zhù)該月銷(xiāo)售利潤率同比下降7.08個(gè)百分點(diǎn),為較低值;2023年12月生產(chǎn)粗鋼同比下降65.7萬(wàn)噸,為2022年7月以來(lái)較低值,對應著(zhù)該月銷(xiāo)售利潤率同比上升3.76個(gè)百分點(diǎn),為較高值。

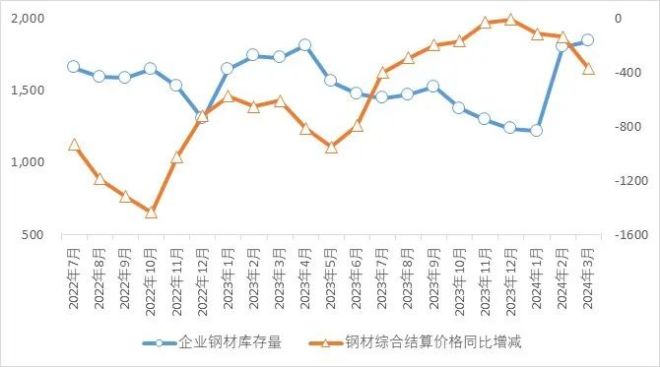

4.庫存量與價(jià)格的對應關(guān)系

通過(guò)對2022年7月至2024年2月重點(diǎn)統計鋼鐵企業(yè)月末鋼材庫存量與鋼材綜合結算價(jià)格同比增減進(jìn)行相關(guān)性分析,鋼材庫存量與鋼材綜合結算價(jià)格同比增減相關(guān)系數為-0.47,為中度負相關(guān)(見(jiàn)圖4)。其中2023年4月末鋼材庫存量為1811萬(wàn)噸,為2022年7月以來(lái)較高值,對應著(zhù)該月鋼材綜合結算價(jià)格同比下降811元/噸,為較低值;2023年12月末鋼材庫存量為1236萬(wàn)噸,為2022年7月以來(lái)較低值,對應著(zhù)該月鋼材綜合結算價(jià)格同比下降7元/噸,為最高值。當市場(chǎng)供應過(guò)剩時(shí),鋼材價(jià)格可能下降,即高庫存量通常意味著(zhù)市場(chǎng)需求不足以消化當前的生產(chǎn)量,導致鋼鐵企業(yè)不得不降低價(jià)格以刺激銷(xiāo)售。

圖4 鋼材庫存量與鋼材綜合結算價(jià)格同比增減對比圖(單位:萬(wàn)噸,元/噸)

特別是東部地區,負相關(guān)度較高。例如江西省相關(guān)系數為-0.71,其中2022年10月末鋼材庫存量為91.57萬(wàn)噸,為2022年7月以來(lái)較高值,對應著(zhù)該月鋼材綜合結算價(jià)格同比下降1596元/噸,為最低值;2023年12月末鋼材庫存量為26.90萬(wàn)噸,為2022年7月以來(lái)較低值,對應著(zhù)該月鋼材綜合結算價(jià)格同比上升114元/噸,為最高值。

山東省相關(guān)系數為-0.71,其中2022年11月末鋼材庫存量為65.66萬(wàn)噸,為2022年7月以來(lái)最高值,對應著(zhù)該月鋼材綜合結算價(jià)格同比下降1201元/噸,為較低值;2023年12月末鋼材庫存量為31.56萬(wàn)噸,為2022年7月以來(lái)最低值,對應著(zhù)該月鋼材綜合結算價(jià)格同比上升64元/噸,為較高值。

5.庫存量與效益的對應關(guān)系

通過(guò)對2022年7月至2024年2月重點(diǎn)統計鋼鐵企業(yè)月末鋼材庫存量同比增減量與銷(xiāo)售利潤率進(jìn)行相關(guān)性分析,鋼材庫存量同比增減量與銷(xiāo)售利潤率相關(guān)系數為-0.54,為中度負相關(guān)(見(jiàn)圖5)。其中2022年9月末鋼材庫存量同比上升392.9萬(wàn)噸,為2022年7月以來(lái)最高值,對應著(zhù)該月銷(xiāo)售利潤率為-0.06%,為較低值;2023年7月末鋼材庫存量同比下降211.0萬(wàn)噸,為2022年7月以來(lái)較低值,對應著(zhù)該月銷(xiāo)售利潤率為1.71%,為較高值。即庫存量的增加,可能導致企業(yè)利潤的減少。

圖5 鋼材庫存量同比增減量與銷(xiāo)售利潤率對比圖(單位:萬(wàn)噸,%)

特別是西南部地區,負相關(guān)度較高。例如河南省相關(guān)系數為-0.63,其中2024年2月末鋼材庫存量同比上升15.32萬(wàn)噸,為2022年7月以來(lái)最高值,對應著(zhù)該月銷(xiāo)售利潤率為-2.98%,為最低值;2023年6月末鋼材庫存量同比下降7.60萬(wàn)噸,為2022年7月以來(lái)最低值,對應著(zhù)該月銷(xiāo)售利潤率為1.45%,為較高值。

云南省相關(guān)系數為-0.70,其中2022年9月末鋼材庫存量同比上升35.20萬(wàn)噸,為2022年7月以來(lái)最高值,對應著(zhù)該月銷(xiāo)售利潤率為-7.13%,為較低值;2023年11月末鋼材庫存量同比下降21.35萬(wàn)噸,為2022年7月以來(lái)較低值,對應著(zhù)該月銷(xiāo)售利潤率為0.45%,為最高值。

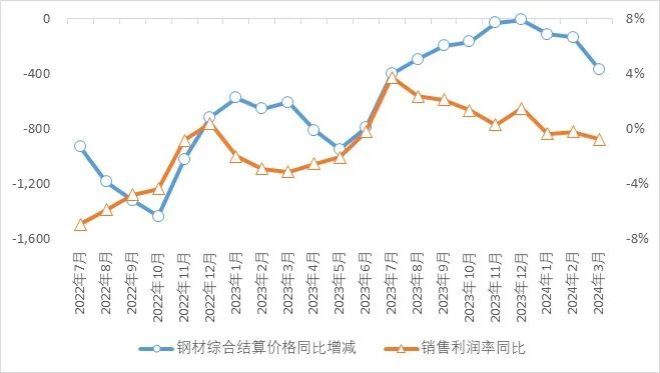

6.價(jià)格與效益的對應關(guān)系

通過(guò)對2022年7月至2024年2月重點(diǎn)統計鋼鐵企業(yè)鋼材綜合結算價(jià)格同比增減與銷(xiāo)售利潤率同比進(jìn)行相關(guān)性分析,鋼材綜合結算價(jià)格同比增減與銷(xiāo)售利潤率同比相關(guān)系數為0.74,為高度正相關(guān)(見(jiàn)圖6)。其中2023年12月鋼材綜合結算價(jià)格同比下降7元/噸,為2022年7月以來(lái)最高值,對應著(zhù)該月銷(xiāo)售利潤率同比提高1.49個(gè)百分點(diǎn),為較高值;2022年10月鋼材綜合結算價(jià)格同比下降1434元/噸,為2022年7月以來(lái)最低值,對應著(zhù)該月銷(xiāo)售利潤率同比下降4.37個(gè)百分點(diǎn),為較低值。即產(chǎn)品結算價(jià)格增長(cháng),很有可能導致企業(yè)利潤的增長(cháng),提高銷(xiāo)售利潤率,結算價(jià)格增幅與銷(xiāo)售利潤率增幅之間存在較強的直接關(guān)系。

圖6 鋼材綜合結算價(jià)格同比增減與銷(xiāo)售利潤率同比對比圖(單位:萬(wàn)噸,%)

特別是中東部地區,正相關(guān)度更高。例如安徽省相關(guān)系數為0.86,其中2023年11月鋼材綜合結算價(jià)格同比上升93元/噸,為2022年7月以來(lái)最高值,對應著(zhù)該月銷(xiāo)售利潤率同比提高5.71個(gè)百分點(diǎn),為最高值;2022年8月鋼材綜合結算價(jià)格同比下降1531元/噸,為2022年7月以來(lái)較低值,對應著(zhù)該月銷(xiāo)售利潤率同比下降12.19個(gè)百分點(diǎn),為最低值。

浙江省相關(guān)系數為0.75,其中2023年12月鋼材綜合結算價(jià)格同比上升43元/噸,為2022年7月以來(lái)最高值,對應著(zhù)該月銷(xiāo)售利潤率同比提高7.37個(gè)百分點(diǎn),為最高值;2022年8月鋼材綜合結算價(jià)格同比下降1543元/噸,為2022年7月以來(lái)最低值,對應著(zhù)該月銷(xiāo)售利潤率同比下降7.82個(gè)百分點(diǎn),為最低值。

四 結論與建議

從產(chǎn)量與庫存、價(jià)格、效益之間的相關(guān)性關(guān)系及運行邏輯來(lái)看(見(jiàn)表4),產(chǎn)量的增長(cháng)可能導致庫存積壓(相關(guān)系數0.43),庫存的增加往往伴隨著(zhù)銷(xiāo)售價(jià)格的下滑(相關(guān)系數-0.47),價(jià)格下滑最終會(huì )導致企業(yè)效益的下降(相關(guān)系數0.74)。

據此可知,產(chǎn)量與庫存相關(guān)性分析為0.43中度正相關(guān),產(chǎn)量每增加1%,庫存增加0.43%。庫存與價(jià)格相關(guān)性分析為-0.47中度負相關(guān),庫存每增加1%,價(jià)格下降0.47%。庫存與效益相關(guān)性分析為-0.54中度負相關(guān),庫存每增加1%,效益下滑0.54%。

從歷年情況看,企業(yè)庫存水平與銷(xiāo)售利潤率存在明顯負相關(guān),庫存越高,銷(xiāo)售利潤率越低。當前企業(yè)庫存處于歷史同期最高位(見(jiàn)表5),盡快降庫存是當前行業(yè)保效益的首要任務(wù)。

自春節以來(lái),鋼材市場(chǎng)經(jīng)歷了顯著(zhù)的下行周期,特征為高產(chǎn)量、高成本、高庫存、低需求、低價(jià)格、低盈利水平的“三高三低”局面。面對嚴峻的市場(chǎng)形勢,鋼鐵企業(yè)需采取切實(shí)有效的措施遵循“以滿(mǎn)足用戶(hù)需求為目的、以供需平衡為原則”的生產(chǎn)方式,堅持“三定三不要”原則,實(shí)施精細化的生產(chǎn)調度策略,適度調整生產(chǎn)節奏,減少無(wú)效供給,避免過(guò)度生產(chǎn)導致的庫存積壓,促進(jìn)供需平衡。

綜上所述,鋼鐵企業(yè)在當前市場(chǎng)環(huán)境下積極應對、多措并舉,科學(xué)制定生產(chǎn)計劃、合理控制庫存、優(yōu)化產(chǎn)品結構、降本節支增效、強化風(fēng)險管理以及積極響應政府政策,以實(shí)現經(jīng)濟效益最大化和市場(chǎng)競爭力提升為目標,提高生產(chǎn)經(jīng)營(yíng)的質(zhì)效。當前的鋼材庫存量仍超過(guò)2020年同期4.0%和2021年同期13.9%,而表觀(guān)消費量已經(jīng)明顯低于2020年和2021年的水平,鋼鐵企業(yè)有進(jìn)一步降低庫存的空間。企業(yè)應持續關(guān)注市場(chǎng)動(dòng)態(tài),靈活調整經(jīng)營(yíng)策略,確保在復雜多變的市場(chǎng)環(huán)境中保持穩健的發(fā)展態(tài)勢。