研究鋼鐵產(chǎn)業(yè)鏈上下游產(chǎn)業(yè)間的價(jià)格傳導,需確保鋼鐵產(chǎn)業(yè)鏈各個(gè)行業(yè)的價(jià)格波動(dòng)指標要處在一個(gè)統一的價(jià)格指標體系下。工業(yè)生產(chǎn)者出廠(chǎng)價(jià)格指數(Producer’s Price Index for Manufactured Products,簡(jiǎn)稱(chēng)PPI)反映工業(yè)企業(yè)產(chǎn)品第一次出售時(shí)的出廠(chǎng)價(jià)格的變化趨勢和變動(dòng)幅度。國家統計局開(kāi)展PPI調查的目的在于及時(shí)、準確、科學(xué)地反映各工業(yè)行業(yè)產(chǎn)品價(jià)格水平及其變化趨勢和變動(dòng)幅度,為國民經(jīng)濟核算、宏觀(guān)經(jīng)濟分析和調控、理順價(jià)格體系等提供科學(xué)、準確的依據。PPI同樣為科學(xué)分析鋼鐵產(chǎn)業(yè)鏈各個(gè)上下游產(chǎn)業(yè)間的價(jià)格傳導提供了較好的支撐條件,并據此可進(jìn)一步分析供需關(guān)系和產(chǎn)業(yè)鏈效益分配。

鋼鐵PPI與鋼材價(jià)格指數的關(guān)系

黑色金屬冶煉和壓延加工業(yè)當月PPI同比值可以較好地反映鋼材價(jià)格同比變化。鋼鐵行業(yè)在國民經(jīng)濟行業(yè)分類(lèi)中主要指黑色金屬冶煉和壓延加工業(yè)。國家統計局發(fā)布黑色金屬冶煉和壓延加工業(yè)當月PPI同比值,中國鋼鐵工業(yè)協(xié)會(huì )(簡(jiǎn)稱(chēng)鋼協(xié))按周發(fā)布鋼材價(jià)格指數。本文依據鋼協(xié)發(fā)布的鋼材價(jià)格指數月度值推算出鋼材價(jià)格指數月度同比值,據此對2011年—2022年鋼材價(jià)格指數月度同比值及黑色金屬冶煉和壓延加工業(yè)當月PPI同比值進(jìn)行比較(見(jiàn)圖1),可以確認二者之間存在著(zhù)較好的正相關(guān)性,同時(shí)二者又有一定的差異,即鋼材價(jià)格指數月度同比值波動(dòng)幅度大于黑色金屬冶煉和壓延加工業(yè)當月PPI同比值波動(dòng)幅度。

黑色金屬冶煉和壓延加工業(yè)當月PPI同比值與鋼材價(jià)格指數月度同比值波動(dòng)幅度出現差異,主要源于以下3個(gè)方面:

一是鋼材綜合價(jià)格指數是依據鋼材現貨價(jià)格所制訂的價(jià)格指數,即鋼材綜合價(jià)格指數中包含了鋼鐵企業(yè)出廠(chǎng)價(jià)格因素和鋼材流通過(guò)程中的運費、倉儲費等因素,同時(shí)包含了各類(lèi)鋼材流通企業(yè)所要獲取的利潤。

二是黑色金屬冶煉和壓延加工業(yè)下屬煉鐵、煉鋼、鋼壓延加工、鐵合金4個(gè)中類(lèi)工業(yè)行業(yè),黑色金屬冶煉和壓延加工業(yè)PPI包含了鋼壓延加工等4個(gè)中類(lèi)工業(yè)行業(yè)的工業(yè)品出廠(chǎng)價(jià)格,即黑色金屬冶煉和壓延加工業(yè)PPI所涉及的產(chǎn)品類(lèi)別要多于鋼材綜合價(jià)格指數。其中,鋼壓延加工PPI與鋼材綜合價(jià)格指數更為接近,但國家統計局未公開(kāi)發(fā)布鋼壓延加工業(yè)PPI。

三是黑色金屬冶煉和壓延加工業(yè)PPI中未包含工業(yè)品流通過(guò)程中的各種稅費及流通費用,僅僅反映工業(yè)品出廠(chǎng)價(jià)格的波動(dòng)情況,即鋼材綜合價(jià)格指數所涉及的經(jīng)營(yíng)領(lǐng)域要多于黑色金屬冶煉和壓延加工業(yè)PPI,同時(shí)鋼材綜合價(jià)格指數波動(dòng)也反映了鋼材流通商的市場(chǎng)態(tài)度與情緒變化??傮w看,黑色金屬冶煉和壓延加工業(yè)PPI雖然與鋼材綜合價(jià)格指數有所差異,但可以相互借鑒。

鋼鐵行業(yè)2022年P(guān)PI累計降幅突出

2020年1月份起,國家統計局按月公開(kāi)發(fā)布32個(gè)大類(lèi)工業(yè)行業(yè)PPI累計同比情況。對2021年、2022年32個(gè)大類(lèi)工業(yè)行業(yè)PPI累計同比增速進(jìn)行比較可知,2021年有醫藥制造業(yè)、汽車(chē)制造業(yè)、計算機/通信和其他電子設備制造業(yè)、紡織服裝/服飾業(yè)4個(gè)大類(lèi)工業(yè)行業(yè)PPI累計同比增速為負值,但降幅(絕對值)均在0.5%以?xún)?,其中降幅(絕對值)最大的汽車(chē)制造業(yè)、醫藥制造業(yè)均為-0.4%。2022年僅有黑色金屬礦采選業(yè)(主體中類(lèi)工業(yè)行業(yè)為鐵礦采選業(yè))、黑色金屬冶煉及壓延加工業(yè)2個(gè)大類(lèi)工業(yè)行業(yè)PPI累計同比增速為負值,分別為-15.4%、-5.8%,下降幅度遠大于2021年的4個(gè)大類(lèi)行業(yè)。這表明黑色金屬礦采選業(yè)、黑色金屬冶煉及壓延加工業(yè)的供需形勢在2022年發(fā)生了較大變化,供大于求現象有所顯現。

對32個(gè)大類(lèi)工業(yè)行業(yè)近兩年(2021年—2022年)PPI累計同比增速的差值進(jìn)行比較,發(fā)現僅有黑色金屬礦采選業(yè)、黑色金屬冶煉及壓延加工業(yè)、煤炭開(kāi)采和洗選業(yè)、有色金屬冶煉及壓延加工業(yè)、化學(xué)纖維制造業(yè)、化學(xué)原料及化學(xué)制品制造業(yè)、燃氣生產(chǎn)和供應業(yè)7個(gè)行業(yè)的差值超過(guò)了10個(gè)百分點(diǎn)。其中,煤炭開(kāi)采和洗選業(yè)、有色金屬冶煉及壓延加工業(yè)、化學(xué)纖維制造業(yè)、化學(xué)原料及化學(xué)制品制造業(yè)PPI累計同比增速出現回落,如煤炭開(kāi)采和洗選業(yè)2021年P(guān)PI大幅增長(cháng)45.1%,而2022年P(guān)PI累計同比增長(cháng)17%,大幅回落了28.1個(gè)百分點(diǎn);有色金屬冶煉及壓延加工業(yè)2021年P(guān)PI同期大幅增長(cháng)22.7%,而2022年P(guān)PI累計同比增長(cháng)5.4%,回落了17.3個(gè)百分點(diǎn);化學(xué)原料及化學(xué)制品制造業(yè)2021年P(guān)PI同期大幅增長(cháng)19.1%,而2022年P(guān)PI累計同比增長(cháng)7.7%,回落了11.4個(gè)百分點(diǎn)。燃氣生產(chǎn)和供應業(yè)PPI累計同比增速較上年出現提升,該行業(yè)2022年P(guān)PI累計同比增長(cháng)15.9%,而2021年同期僅增長(cháng)5.1%,累計增速提升了10.8個(gè)百分點(diǎn),是2022年唯一一個(gè)PPI累計增速提升幅度超過(guò)10個(gè)百分點(diǎn)的大類(lèi)工業(yè)行業(yè)。

黑色金屬礦采選業(yè)、黑色金屬冶煉及壓延加工業(yè)2022年P(guān)PI累計同比增速迥異于2021年的高增長(cháng),其中黑色金屬礦采選業(yè)2021年P(guān)PI累計同比增長(cháng)31%,在32個(gè)行業(yè)PPI漲幅排序中居第3位(排在煤炭開(kāi)采和洗選業(yè)、石油和天然氣開(kāi)采業(yè)之后),而2022年該行業(yè)PPI累計同比大幅下降15.4%,兩年增速相差46.4個(gè)百分點(diǎn);黑色金屬冶煉及壓延加工業(yè)2021年P(guān)PI累計同比增長(cháng)28.5%,在32個(gè)行業(yè)PPI漲幅排序中居第4位,而2022年P(guān)PI累計同比下降5.8%,兩年增速相差34.3個(gè)百分點(diǎn)。黑色金屬礦采選業(yè)、黑色金屬冶煉及壓延加工業(yè)從2021年引領(lǐng)工業(yè)PPI上漲的行業(yè),轉為2022年抑制工業(yè)PPI上漲的行業(yè),據此可判定鋼鐵行業(yè)2022年的供需格局較2021年發(fā)生了重大調整,需求轉弱是引發(fā)這兩個(gè)行業(yè)PPI累計同比大幅下降的主要因素。

對黑色金屬礦采選業(yè)、黑色金屬冶煉及壓延加工業(yè)2022年P(guān)PI較2019年的增減情況進(jìn)行測算,黑色金屬礦采選業(yè)3年P(guān)PI累計增長(cháng)18.58%(即較2019年增長(cháng)了18.58%),黑色金屬冶煉及壓延加工業(yè)3年P(guān)PI累計增長(cháng)18.51%,這表明2022年鐵礦石、鋼材價(jià)格相對于常態(tài)化的2019年(常態(tài)化年份沒(méi)有新冠疫情發(fā)生),依然處于歷史較高水平,只是相對于2021年的歷史高點(diǎn)出現了適度回落。間接表明這兩個(gè)行業(yè)雖然在2022年出現了需求轉弱的現象,但供求關(guān)系并沒(méi)有出現實(shí)質(zhì)性的惡化。否則這兩個(gè)行業(yè)2022年P(guān)PI累計降幅將會(huì )進(jìn)一步加大。

鋼鐵上游行業(yè)PPI同比走勢分析

鋼鐵產(chǎn)業(yè)鏈上游行業(yè)涉及黑色金屬采礦業(yè)、石油/煤炭及其他燃料加工業(yè)(主要是該大類(lèi)行業(yè)所屬的煉焦業(yè))、煤炭采選業(yè)。黑色金屬壓延和加工業(yè)基本上是黑色金屬礦采選業(yè)的唯一下游行業(yè),是煤炭采選業(yè)的重要下游行業(yè),是石油/煤炭及其他燃料加工業(yè)下屬的中類(lèi)行業(yè)——煉焦業(yè)的唯一核心下游行業(yè)(約85%以上的焦炭用于黑色金屬壓延和加工業(yè))。

一是鋼鐵上游行業(yè)PPI當月同比走勢分析。

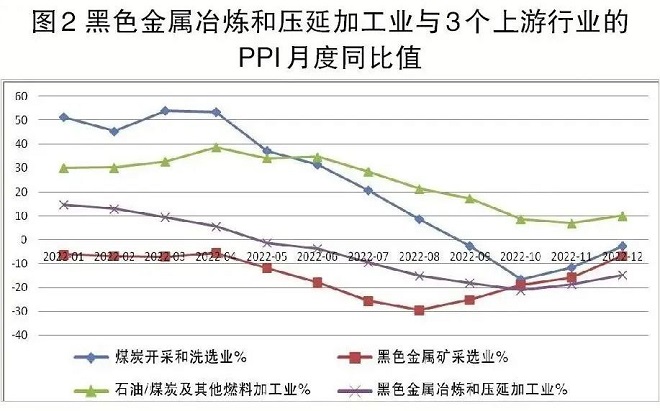

從PPI當月同比角度看,煤炭開(kāi)采和洗選業(yè)2022年1月~4月份PPI當月同比值保持平穩,自5月份起呈現逐月回落態(tài)勢,如煤炭開(kāi)采和洗選業(yè)3月份PPI當月同比上漲53.9%,8月份回落至8.6%,回落了45.3個(gè)百分點(diǎn),9月~12月份轉為同比負增長(cháng),其中10月份大幅下降16.5%(見(jiàn)圖2)。但是煤炭開(kāi)采和洗選業(yè)2022年10月份PPI當月同比大幅下降,更多源于2021年10月份同比基數過(guò)高,2021年10月份煤炭開(kāi)采和洗選業(yè)PPI同比大幅增長(cháng)103.7%。從環(huán)比角度看,煤炭開(kāi)采和洗選業(yè)2022年9月~12月份PPI環(huán)比增長(cháng),其中2022年10月份PPI環(huán)比增長(cháng)3%,其他3個(gè)月環(huán)比增幅保持在0.4%~0.9%。這表明2022年煤炭行業(yè)各月出廠(chǎng)價(jià)格依然處于歷史高位,只是相對于2021年的歷史高位有所回落。

黑色金屬礦采選業(yè)2022年1月~12月份PPI當月同比值均為負增長(cháng),1月~4月份各月降幅(絕對值)在10%以?xún)炔▌?dòng),5月~11月份各月降幅(絕對值)在11%以上,其中7月~9月份降幅分別為-25.6%、-29.5%、-25.1%,降幅(絕對值)超過(guò)了20%。黑色金屬礦采選業(yè)2022年12月份PPI當月同比值收窄至-6.7%,但黑色金屬礦采選業(yè)2022年10月~12月份PPI當月同比降幅(絕對值)已經(jīng)小于黑色金屬壓延和加工業(yè),這表明2022年底鐵礦石價(jià)格對鋼鐵的成本壓力有所上升。

2022年煤炭采選業(yè)、石油/煤炭及其他燃料加工業(yè)PPI當月同比值高于黑色金屬壓延和加工業(yè)PPI當月同比值,而2022年1月~9月份黑色金屬礦采選業(yè)PPI當月同比值低于黑色金屬壓延和加工業(yè)(見(jiàn)圖2),據此判定該階段煤炭與焦炭?jì)r(jià)格上漲提高了鋼鐵行業(yè)的原料采購成本,對鋼鐵行業(yè)利潤空間形成擠壓。鑒于2022年1月~5月份煤炭采選業(yè)PPI當月同比值高于石油/煤炭及其他燃料加工業(yè),據此判定該階段煤炭?jì)r(jià)格對鋼鐵企業(yè)采購成本增長(cháng)的支撐作用強于焦炭及燃料油;2022年6月~12月份石油/煤炭及其他燃料加工業(yè)PPI當月同比值高于煤炭采選業(yè),據此判定該階段焦炭及燃料油價(jià)格對鋼鐵企業(yè)采購成本的壓力強于煤炭。

二是鋼鐵原燃料成本結構有所調整。

鑒于2022年黑色金屬采礦業(yè)PPI當月同比值始終保持負增長(cháng),而煤炭及焦炭多數月份PPI同比增速始終高于黑色金屬采礦業(yè),且1月~9月份二者PPI當月增速的差值始終保持在22個(gè)百分點(diǎn)以上,1月~4月份二者差值更是高達50個(gè)百分點(diǎn)以上。據此可判定,2022年鋼鐵企業(yè)原燃料采購成本中鐵礦石采購成本占煉鐵總成本比重在下降,煤炭與焦炭占煉鐵總成本比重在上升。同時(shí),鋼鐵上游行業(yè)煤炭及焦炭PPI持續增長(cháng),無(wú)疑持續大幅推高了鋼鐵企業(yè)生產(chǎn)成本,而黑色金屬壓延和加工業(yè)2022年5月~12月份PPI當月同比值負增長(cháng),據此判定煤炭及焦炭?jì)r(jià)格上漲大幅擠壓了鋼鐵行業(yè)利潤空間。

三是鋼鐵上游行業(yè)PPI累計同比走勢分析。

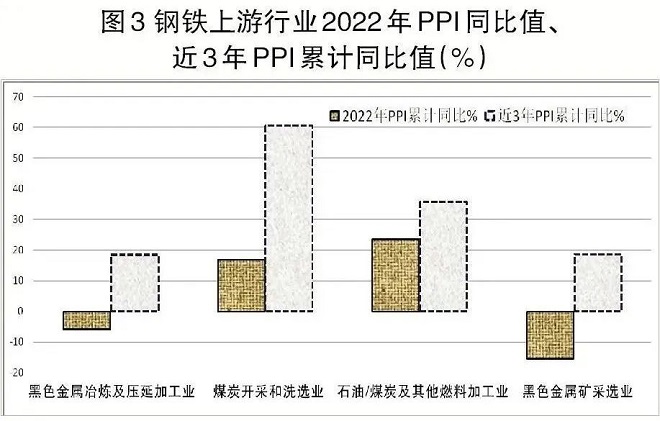

從PPI年度累計同比角度看,黑色金屬冶煉及壓延加工業(yè)2022年P(guān)PI累計同比下降5.8%,黑色金屬礦采選業(yè)PPI累計同比下降15.4%,而煤炭開(kāi)采和洗選業(yè)、石油/煤炭及其他燃料加工業(yè)PPI累計同比分別增長(cháng)17%、23.6%(見(jiàn)圖3)。上述情況表明,在鋼鐵價(jià)格年度同比下降的前提下,2022年煤炭、焦炭?jì)r(jià)格上漲對鋼鐵的成本壓力要強于鐵礦石,即煤炭、焦炭是擠壓鋼鐵盈利空間的主要影響因素。

由于2020年—2022年存在新冠疫情,加上2022年初以來(lái)地緣政治(如俄烏沖突)進(jìn)一步惡化,這3年與以往常態(tài)年份相比存在較大差異,因此定義為非常態(tài)年份。分析近3年非常態(tài)年份鋼鐵產(chǎn)業(yè)鏈各主要行業(yè)PPI累計增速,有助于我們判斷非常態(tài)年份的鋼鐵工業(yè)經(jīng)濟運行特點(diǎn)。

黑色金屬冶煉及壓延加工業(yè)近3年P(guān)PI累計增長(cháng)(2022年P(guān)PI較2019年的增速)18.51%,煤炭開(kāi)采和洗選業(yè)、石油/煤炭及其他燃料加工業(yè)、黑色金屬礦采選業(yè)3個(gè)上游行業(yè),近3年P(guān)PI累計同比分別增長(cháng)60.60%、35.8%、18.58%,均高于黑色金屬冶煉及壓延加工業(yè)近3年P(guān)PI累計增速,而且煤炭開(kāi)采和洗選近3年P(guān)PI累計同比增幅,竟然高出黑色金屬冶煉及壓延加工業(yè)42.09個(gè)百分點(diǎn),這表明2022年鋼鐵行業(yè)面臨煤炭?jì)r(jià)格持續上漲的巨大成本壓力。這也是導致鋼鐵行業(yè)利潤同比大幅下降的主要因素。

鋼鐵下游制造行業(yè)PPI同比走勢分析

鋼鐵產(chǎn)業(yè)鏈下游行業(yè)涉及建筑業(yè)、制造業(yè),其中金屬制品業(yè)等8個(gè)大類(lèi)工業(yè)制造行業(yè)是主要制造用鋼行業(yè),如金屬制品業(yè)、通用設備制造業(yè)、專(zhuān)用設備制造業(yè)、汽車(chē)制造業(yè)、鐵路/船舶/航空航天和其他運輸設備制造業(yè)等,基本以鋼材為主要原料;電氣機械和器材制造業(yè)所屬的部分中類(lèi)工業(yè)行業(yè)以鋼材為主要原料;計算機/通信和其他電子設備制造業(yè)、儀器儀表制造業(yè)中的部分中類(lèi)行業(yè)的主要產(chǎn)品以鋼材為主要原料。

一是鋼鐵下游行業(yè)PPI當月同比走勢分析。

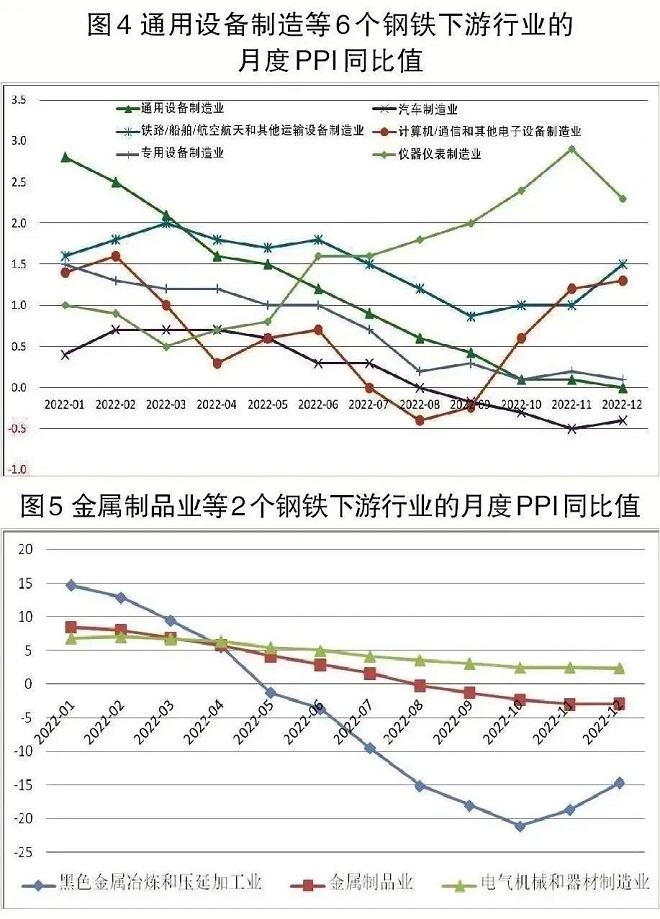

從PPI當月同比角度看,這8個(gè)鋼鐵下游行業(yè)具有如下特點(diǎn):一是這8個(gè)鋼鐵下游行業(yè)2022年1月~3月份PPI當月同比值均低于黑色金屬冶煉及壓延加工業(yè),且黑色金屬冶煉及壓延加工業(yè)與金屬制品業(yè)、電氣機械和器材制造業(yè)的PPI當月同比值的最小差值保持在2個(gè)百分點(diǎn)左右(見(jiàn)圖4、圖5),與通用設備制造業(yè)等6個(gè)行業(yè)的最小差值保持在7個(gè)百分點(diǎn)左右。這表明在2022年第一季度,鋼鐵相關(guān)產(chǎn)品價(jià)格同比依然保持較好增長(cháng),對主要下游制造行業(yè)形成較大的成本增長(cháng)壓力。

除儀器儀表制造業(yè)2022年P(guān)PI當月同比值逐月上升外,其他7個(gè)鋼鐵下游行業(yè)PPI當月同比值基本呈回落態(tài)勢,即這7個(gè)行業(yè)2022年P(guān)PI當月同比最大值均出現在第一季度,其中金屬制品業(yè)、通用設備制造業(yè)、專(zhuān)用設備制造業(yè)PPI當月同比最大值出現在1月份。鋼鐵主要下游行業(yè)2022年P(guān)PI當月同比值呈現回落態(tài)勢,這與這些行業(yè)2021年呈現逐月小幅回升態(tài)勢有一定關(guān)聯(lián),但更主要源于這些行業(yè)2022年下半年的供需關(guān)系發(fā)生調整,受?chē)鴥认M不振、對外工業(yè)品出口數量同比下降的影響,這些行業(yè)面臨著(zhù)需求收縮的挑戰。

2022年4月份起,鋼鐵產(chǎn)品價(jià)格對下游行業(yè)的成本壓力逐月減弱。金屬制品業(yè)、電氣機械和器材制造業(yè)PPI當月同比值高于黑色金屬冶煉及壓延加工業(yè)。2022年5月份起,這8個(gè)行業(yè)PPI當月同比值均高于黑色金屬冶煉及壓延加工業(yè)。伴隨黑色金屬冶煉及壓延加工業(yè)PPI當月同比降幅的逐月擴大,這8個(gè)鋼鐵下游行業(yè)PPI當月同比值與黑色金屬冶煉及壓延加工業(yè)差值逐月擴大,2022年10月份各行業(yè)與黑色金屬冶煉及壓延加工業(yè)差值均達到2022年最大值,其中電氣機械和器材制造業(yè)差值為23.6個(gè)百分點(diǎn),在8個(gè)行業(yè)差值中最大。金屬制品業(yè)差值為18.8個(gè)百分點(diǎn),在8個(gè)行業(yè)差值中最小。上述情況表明,鋼鐵行業(yè)對下游行業(yè)的成本壓力逐月減弱。

鋼鐵主要下游行業(yè)PPI波動(dòng)幅度小于鋼鐵價(jià)格波動(dòng)幅度。黑色金屬冶煉及壓延加工業(yè)PPI當月同比最大值為2022年1月份的14.7%,最小值為10月份的-21.1%,二者相差35.8個(gè)百分點(diǎn)。計算機/通信和其他電子設備制造業(yè)、專(zhuān)用設備制造業(yè)、汽車(chē)制造業(yè)、鐵路/船舶/航空航天和其他運輸設備制造業(yè)、儀器儀表制造業(yè)5個(gè)鋼鐵下游行業(yè),2022年P(guān)PI當月同比值波動(dòng)幅度保持在1~2個(gè)百分點(diǎn)。如儀器儀表制造業(yè)PPI當月同比最大值為10月份的2.4%,最小值為4月份的0.5%,二者相差1.9個(gè)百分點(diǎn)。汽車(chē)制造業(yè)PPI當月同比最大值為2022年2月~4月份的0.7%,最小值為10月份的-0.3%,二者相差1個(gè)百分點(diǎn)。通用設備制造業(yè)、金屬制品業(yè)、電氣機械和器材制造業(yè)3個(gè)鋼鐵下游行業(yè),2022年P(guān)PI當月同比值波動(dòng)幅度保持在2.5個(gè)~11個(gè)百分點(diǎn)。由于鋼鐵主要下游行業(yè)PPI當月同比值波動(dòng)幅度較小,且自2022年5月份起黑色金屬冶煉及壓延加工業(yè)PPI當月同比值負增長(cháng),進(jìn)一步表明,2022年鋼鐵價(jià)格下降有助于降低這8個(gè)行業(yè)的采購成本,改善其盈利狀況。

二是鋼鐵下游行業(yè)PPI累計同比走勢分析。

從PPI年度累計同比角度看,鋼鐵7個(gè)下游制造業(yè)2022年P(guān)PI累計同比(國家統計局未公開(kāi)發(fā)布儀器儀表制造業(yè)累計同比值)均保持增長(cháng)。其中,電氣機械及器材制造業(yè)2022年P(guān)PI累計同比增長(cháng)5.3%,其他6個(gè)產(chǎn)業(yè)2022年P(guān)PI累計同比增幅均未超過(guò)2.5%(見(jiàn)圖6)。上述情況表明2022年在鋼鐵價(jià)格同比下降的前提下,鋼鐵主要下游行業(yè)出廠(chǎng)價(jià)格均保持了增長(cháng),意味著(zhù)這些行業(yè)鋼鐵原料采購成本有所下降。

從近3年P(guān)PI累計增速(2022年較2019年)角度看,鋼鐵7個(gè)下游制造業(yè)近3年P(guān)PI累計增速均低于黑色金屬冶煉及壓延加工業(yè)。金屬制品業(yè)、電氣機械及器材制造業(yè)近3年P(guān)PI累計增速分別為8.94%、7.07%,在7個(gè)鋼鐵下游制造行業(yè)居前兩位,但依然較黑色金屬冶煉及壓延加工業(yè)3年P(guān)PI累計同比增幅分別低9.57個(gè)百分點(diǎn)、11.43個(gè)百分點(diǎn)。鐵路/船舶/航空航天和其他運輸設備制造業(yè)、通用設備制造業(yè)、專(zhuān)用設備制造業(yè)3年P(guān)PI累計同比增速保持在1%~2.5%,而汽車(chē)制造業(yè)、計算機/通信和其他電子設備制造業(yè)3年P(guān)PI累計同比負增長(cháng),分別下降0.6%、0.91%。上述情況表明,2020年—2022年鋼材價(jià)格累計上漲幅度遠超其主要下游制造業(yè),2022年鋼材價(jià)格只是從2021年歷史高位的適度回落,但對鋼鐵主要下游制造行業(yè)依然形成較大的成本壓力。這也提示我們,2023年鋼鐵行業(yè)要想提高盈利水平,不能單純指望鋼材價(jià)格的上漲,更多要降低煤炭及焦炭的采購成本。

總體來(lái)看,2022年鋼鐵上游行業(yè)如煤炭采選業(yè)、石油/煤炭及其他燃料加工業(yè)PPI的大幅上漲,無(wú)疑給黑色金屬壓延和加工業(yè)帶來(lái)巨大的成本壓力。鋼鐵產(chǎn)業(yè)鏈上游行業(yè)PPI持續大幅上漲,推動(dòng)鋼鐵行業(yè)原燃料采購成本的上漲,但2022年鋼鐵行業(yè)PPI并沒(méi)有同步上漲,相反卻出現了較大幅度下降,表明鋼鐵與上游行業(yè)間存在著(zhù)PPI當月同比值遞減現象,其實(shí)質(zhì)是鋼鐵行業(yè)以犧牲本行業(yè)盈利空間為代價(jià),適度消化了上游產(chǎn)業(yè)所帶來(lái)的成本上漲壓力,以“讓利”的方式對下游制造行業(yè)給予了很好的支撐,從而對整個(gè)鋼鐵產(chǎn)業(yè)鏈的穩定運行發(fā)揮出積極作用。這也突顯出中國鋼鐵行業(yè)作為國民經(jīng)濟的基礎行業(yè),在經(jīng)濟發(fā)展中發(fā)揮了“壓艙石”作用,同時(shí)表明中國鋼鐵行業(yè)擁有較好的成本消化優(yōu)勢和產(chǎn)業(yè)基礎優(yōu)勢。