程鵬

回顧2024年第1季度,鐵礦石期貨、現貨價(jià)格呈現出前高后低且單邊下行走勢。2024年初,由于市場(chǎng)對需求及全國兩會(huì )政策增量預期較為樂(lè )觀(guān),金融因素主導價(jià)格走勢。值得注意的是,階段性供需差與價(jià)格的漲跌趨勢呈比較明顯的負相關(guān)關(guān)系,鐵礦石價(jià)格保持在較高水平,然而,隨著(zhù)交投重心由宏觀(guān)預期向現實(shí)層面轉換,且資金在需求尚未驗證前便出現“搶跑”,宏觀(guān)預期權重迅速衰減,而供需基本面權重增加,市場(chǎng)出現預期差的修復,價(jià)格開(kāi)始回落。特別是在春節后,實(shí)際需求并未達到預期水平,鐵礦石價(jià)格進(jìn)一步下跌。

當前,鐵礦石呈現供強需弱的格局,港口庫存持續累積,價(jià)格承壓運行。供應端海外鐵礦石發(fā)運節奏超預期,四大礦山發(fā)運水平持續偏高,非主流礦山鐵礦石發(fā)運量保持相對高位且累計同比增幅較大;需求端由于鋼企庫存偏高、鋼企利潤持續低迷,鐵礦石國內需求復蘇速度和力度均不及預期,疊加宏觀(guān)政策增量預期偏弱,黑色系期貨演繹負反饋邏輯,價(jià)格壓力由下游向上游原材料端傳導,原材料鐵礦石、“雙焦”價(jià)格均出現較大程度下挫,而鐵礦石估值相對偏高,下跌速度和幅度均居前。

供給端支撐作用偏弱

供應方面,海外礦供給高于歷史同期水平,國內礦保持高供應。全年鐵礦石供應處于增加態(tài)勢,第1季度屬于四大礦山的傳統發(fā)運淡季,但澳大利亞、巴西地區第1季度鐵礦石發(fā)運量遠高于去年同期水平,澳大利亞由于受颶風(fēng)影響出現階段性減量,巴西方面延續高發(fā)運狀態(tài),非主流礦發(fā)運保持同比增加態(tài)勢。從數據來(lái)看,海關(guān)公布的進(jìn)口量與發(fā)運量同向增長(cháng),從結構上看,非主流礦占比繼續擴大。海關(guān)總署數據顯示,1月—2月份我國進(jìn)口鐵礦石量為20945.0萬(wàn)噸,同比增加1525.6萬(wàn)噸。其中,自澳大利亞進(jìn)口鐵礦石量同比下降658.0萬(wàn)噸,自巴西進(jìn)口鐵礦石量同比增加961.0萬(wàn)噸,自非澳大利亞、巴西地區進(jìn)口鐵礦石量同比增加1222.6萬(wàn)噸。

非主流礦方面,伊朗下調鐵礦石出口關(guān)稅,烏克蘭鐵礦石供給恢復,非主流礦供應出現超預期增量。伊朗主要根據其國內鐵礦石供需關(guān)系調整出口稅率,2020年—2022年伊朗國內供需相對平衡,2023年供需關(guān)系由平衡向略寬松變動(dòng),導致其出口量劇增且主要出口至我國,2024年伊朗鐵礦石供需均將保持正向增長(cháng),供需仍保持小幅寬松態(tài)勢,低關(guān)稅政策的回歸并不會(huì )導致出口激增。烏克蘭與我國鐵礦石貿易渠道逐步恢復,當前進(jìn)口量接近2021年同期水平。烏克蘭鐵礦石出口至中國的比例較高,2021年出口至我國的比例為94%。海關(guān)公布的數據顯示,2020年、2021年、2022年我國自伊朗進(jìn)口鐵礦石量分別為1395.2萬(wàn)噸、2479.4萬(wàn)噸、1007.1萬(wàn)噸。2022年10月份—2023年10月份,我國自烏克蘭進(jìn)口鐵礦石量幾乎為零,2023年我國自烏克蘭進(jìn)口鐵礦石量為66.08萬(wàn)噸,同比下降88.1%;2024年1月—2月份,我國自烏克蘭進(jìn)口鐵礦石量為186.48萬(wàn)噸。按當前月度進(jìn)口量線(xiàn)性估算,我國全年從烏克蘭進(jìn)口鐵礦石增量約為1050萬(wàn)噸。

國產(chǎn)礦方面,國產(chǎn)礦供應維持增勢,產(chǎn)量高于去年同期水平。數據顯示,2024年1月—2月份全國332家鐵礦山企業(yè)鐵精粉產(chǎn)量為4219.6萬(wàn)噸,同比增長(cháng)4.21%。第2季度國產(chǎn)礦處于季節性回升周期,生產(chǎn)安全監管、行業(yè)政策相對穩定,疊加當前鐵礦石現貨價(jià)格依然處于國產(chǎn)礦生產(chǎn)成本之上,預計第2季度國產(chǎn)礦環(huán)比、同比均將保持正增長(cháng)?!拌F資源開(kāi)發(fā)計劃”推動(dòng)國內新項目審批流程精簡(jiǎn),加快勘探、開(kāi)發(fā)節奏,2024年思山嶺鐵礦石項目及馬城鐵礦石項目投產(chǎn)且當前在產(chǎn)項目保持較高開(kāi)工率,筆者預估2024年國產(chǎn)鐵精粉增產(chǎn)850萬(wàn)噸至3.142億噸。

第2季度鐵礦石供應將呈環(huán)比增加趨勢,供給端支撐作用依舊偏弱。第2季度,主流礦山處于傳統高發(fā)運周期,疊加澳大利亞必和必拓、FMG礦山處于財年季末發(fā)運沖量期,預計非主流礦山供應在伊朗關(guān)稅下調和烏克蘭貿易通道恢復的加持下仍將保持高位,國產(chǎn)礦產(chǎn)量呈季節性回升態(tài)勢。

需求端持續低迷

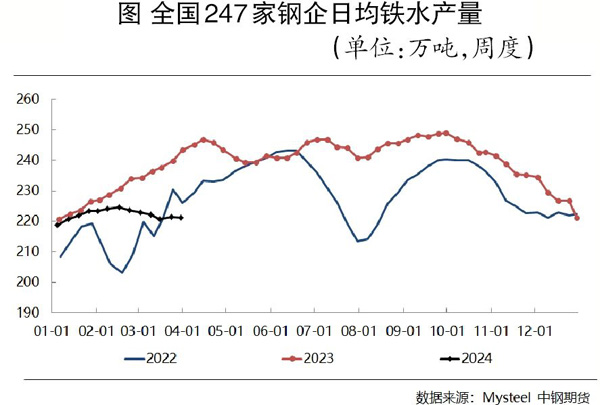

在需求端,鐵礦石需求回升速度明顯慢于往年同期。當前國內長(cháng)流程鋼企復產(chǎn)力度不及預期,鋼企利潤不佳嚴重影響后續復產(chǎn)積極性,進(jìn)而抑制國內鐵礦石需求,下游實(shí)際需求釋放速度緩慢且鋼企的生產(chǎn)利潤難有明顯的改善。自2024年初以來(lái),鋼企日均鐵水產(chǎn)量持續處于225萬(wàn)噸以下的低位水平,全國247家樣本鋼企盈利面持續小于30%。從鋼企的復產(chǎn)計劃來(lái)看,4月份仍有大量鋼企集中復產(chǎn),預計日均鐵水產(chǎn)量將恢復至230萬(wàn)噸~235萬(wàn)噸水平。但目前鋼企利潤水平仍然偏低且終端需求恢復緩慢,鐵水產(chǎn)量存在不及預期的風(fēng)險。

中期來(lái)看,內需韌性較強,外需保持高增長(cháng)。房地產(chǎn)多政策齊發(fā),“三大工程”(保障性住房、城中村改造、“平急兩用”公共基礎設施建設)年內或加速落實(shí),對鋼材需求增量形成托底作用;基建投資保持穩健,特別國債支撐基建資金增長(cháng);制造業(yè)保有較好的增速,制造業(yè)投資同比增速大幅快于去年,在新質(zhì)生產(chǎn)力相關(guān)政策的推動(dòng)下,制造業(yè)用鋼量或保持在較高水平,在全年GDP(國民生產(chǎn)總值)增長(cháng)5%的目標下,預期第2季度鐵礦石需求有望企穩回升。

港口鐵礦石庫存持續累積

庫存方面,鋼企延續去年的低庫存結構,鋼企利潤不佳,補庫需求偏弱,港口庫存處于近年高位,預計將延續累庫趨勢。部分產(chǎn)業(yè)人士對國內需求增量及持續性的態(tài)度較為悲觀(guān),疊加產(chǎn)能過(guò)剩問(wèn)題愈發(fā)突出,基于庫存管理需求,預計鋼企后期將延續低庫存管理模式。

截至4月3日,全國鋼企進(jìn)口鐵礦石庫存總量為9280.15萬(wàn)噸,同比增加97.0萬(wàn)噸。當前港口庫存在高供給及低需求的共同影響下保持上升態(tài)勢,預計第2季度供需兩端均處于回升趨勢,供需變動(dòng)更多由國內需求主導,港口庫存或先增后減,在突破1.5億噸后開(kāi)始回落。

綜上所述,第2季度國內鐵礦石或呈現供需兩旺格局,供給端對價(jià)格的支撐作用偏弱,供需變動(dòng)更多由國內需求主導,需求恢復速度及鋼企利潤水平仍是礦價(jià)的核心驅動(dòng)因素。鋼企利潤改善程度將決定鐵礦石剛性需求回升節奏和速度,當前鐵礦石需求水平難以匹配高到港量,港口庫存處于累積狀態(tài),港口庫存或在突破1.5億噸后開(kāi)始回落,全年保持寬松格局,當前鐵礦石期貨遠月(09)合約基差率仍然偏高,盤(pán)面價(jià)格存在一定反彈基礎但反彈高度相對有限。

《中國冶金報》(2024年04月11日 03版三版)