中國鋼鐵工業(yè)協(xié)會(huì )

8月份,國內市場(chǎng)鋼材價(jià)格小幅回落,鋼鐵產(chǎn)量持續增加,但市場(chǎng)供需形勢未有明顯改觀(guān),鋼價(jià)總體仍呈窄幅波動(dòng)態(tài)勢。進(jìn)入9月份以來(lái),鋼材價(jià)格繼續震蕩運行。

國內鋼材價(jià)格指數環(huán)比由升轉降

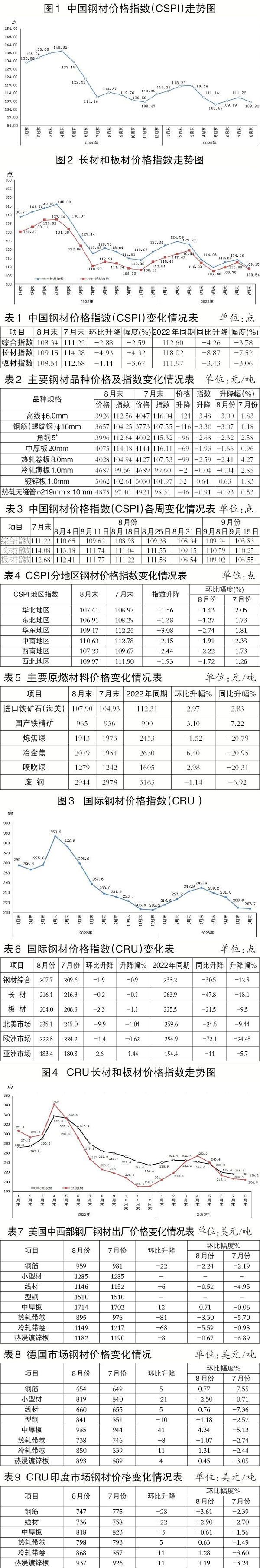

據中國鋼鐵工業(yè)協(xié)會(huì )監測,8月末,中國鋼材價(jià)格指數(CSPI)為108.34點(diǎn),環(huán)比下降2.88點(diǎn),降幅為2.59%;比去年末下降4.91點(diǎn),降幅為4.34%;同比下降4.26點(diǎn),降幅為3.78%。

長(cháng)材、板材價(jià)格環(huán)比均由升轉降。

8月末,CSPI長(cháng)材指數為109.15點(diǎn),環(huán)比下降4.93點(diǎn),降幅為4.32%;CSPI板材指數為108.54點(diǎn),環(huán)比下降4.14點(diǎn),降幅為3.67%。與去年同期相比,長(cháng)材、板材指數分別下降8.87點(diǎn)、3.43點(diǎn),降幅分別為7.52%、6.06%。

主要鋼材品種價(jià)格除鍍鋅板外,均由升轉降。

8月末,鋼協(xié)監測的八大鋼材品種價(jià)格中,除鍍鋅板價(jià)格小幅上升32元/噸外,其余品種環(huán)比均由升轉降。其中,高線(xiàn)、Ⅲ級鋼筋、角鋼、中厚板和熱軋卷板降幅較大,分別為121元/噸、116元/噸、96元/噸、69元/噸和99元/噸;冷軋薄板和熱軋無(wú)縫管降幅分別為2元/噸和46元/噸。

鋼材價(jià)格指數有所下降。

8月份,CSPI國內鋼材綜合指數呈波動(dòng)下行走勢,前三周穩中有降,第四周有所回升,月末價(jià)格略降。進(jìn)入9月份以來(lái)鋼價(jià)先升后降,其中第一周有所回升,第二周由升轉降。

各地區鋼材價(jià)格指數均由升轉降。

8月份,CSPI全國六大地區鋼材價(jià)格指數均有所下降。其中,華東地區降幅較大,環(huán)比下降2.74%;東北地區降幅較小,環(huán)比下降1.27%;華北地區、中南地區、西南地區和西北地區鋼價(jià)指數環(huán)比分別下降1.43%、1.91%、2.22%和1.72%。

國內市場(chǎng)鋼材價(jià)格變化因素分析

制造業(yè)和基建投資雖繼續保持增長(cháng),但房地產(chǎn)業(yè)繼續下降,國內鋼材市場(chǎng)供給強于需求的態(tài)勢未有明顯改觀(guān),鋼材價(jià)格總體仍呈窄幅波動(dòng)走勢。

制造業(yè)投資有所回升,基建及房地產(chǎn)業(yè)投資持續下降。

據國家統計局數據,1月—8月份,全國固定資產(chǎn)投資(不含農戶(hù))同比增長(cháng)3.2%,比1月—7月份回落0.2個(gè)百分點(diǎn)。其中,基礎設施投資同比增長(cháng)6.4%,比1月—7月份下降0.4個(gè)百分點(diǎn);制造業(yè)投資同比增長(cháng)5.9%,增速加快0.2個(gè)百分點(diǎn);房地產(chǎn)開(kāi)發(fā)投資同比下降8.8%,降幅較1月—7月份加大0.3個(gè)百分點(diǎn),其中房屋新開(kāi)工面積下降24.4%,降幅較1月—7月份減少0.1個(gè)百分點(diǎn)。1月—8月份,規模以上工業(yè)增加值同比增長(cháng)3.9%,增速比1月—7月份加快0.1個(gè)百分點(diǎn)。8月份,全國規模以上工業(yè)增加值同比增長(cháng)4.5%,比7月份上升0.8個(gè)百分點(diǎn)。從總體情況看,基建增速持續回落,制造業(yè)增速穩中有升,房地產(chǎn)業(yè)形勢仍不容樂(lè )觀(guān)。受此影響,用鋼形勢仍不樂(lè )觀(guān)。

粗鋼表觀(guān)消費量增幅小于粗鋼產(chǎn)量增幅。

據國家統計局數據,8月份,全國生鐵、粗鋼和鋼材(含重復材)產(chǎn)量分別為7462萬(wàn)噸、8641萬(wàn)噸和11652萬(wàn)噸,分別同比增長(cháng)4.8%、3.2%和11.4%;平均日產(chǎn)粗鋼278.7萬(wàn)噸,環(huán)比下降4.8%。另?yè)jP(guān)數據,8月份,全國出口鋼材828萬(wàn)噸,同比增加34.6%;進(jìn)口鋼材64萬(wàn)噸,同比下降28.1%。不考慮進(jìn)出口鋼坯因素(尚未公布數據),8月份全國日均粗鋼表觀(guān)消費量同比下降0.8%,環(huán)比下降0.5%,均小于粗鋼日產(chǎn)增幅,供給仍強于需求。

鐵礦石價(jià)格有所回升,煉焦煤和廢鋼價(jià)格由升轉降,冶金焦和噴吹煤價(jià)格持續回升。

據鋼協(xié)監測,8月份,進(jìn)口鐵礦石(海關(guān))平均價(jià)格為107.90美元/噸,環(huán)比上升2.97%,環(huán)比由降轉升;8月末,國產(chǎn)鐵精礦、噴吹煤和冶金焦價(jià)格分別環(huán)比上升3.10%、2.98%和6.40%,廢鋼和煉焦煤價(jià)格環(huán)比下降1.14%和1.52%。

國際市場(chǎng)鋼材價(jià)格繼續下降

8月份,CRU國際鋼材價(jià)格指數為207.7點(diǎn),環(huán)比下降1.9點(diǎn),降幅為0.9%,環(huán)比持續下降;同比下降30.5點(diǎn),同比降幅為12.8%。

長(cháng)板材價(jià)格降幅均有所縮小。

8月份,CRU長(cháng)材指數為216.1點(diǎn),環(huán)比下降0.2點(diǎn),降幅為0.1%;CRU板材指數為204.0點(diǎn),環(huán)比下降2.3點(diǎn),降幅為1.1%。與去年同期相比,CRU長(cháng)材指數下降47.8點(diǎn),降幅為18.1%;CRU板材指數下降21.5點(diǎn),降幅為9.5%。

北美、歐洲和亞洲環(huán)比均繼續下降。

北美市場(chǎng)

8月份,CRU北美鋼材價(jià)格指數為235.1點(diǎn),環(huán)比下降9.9點(diǎn),降幅為4.0%;美國制造業(yè)PMI(采購經(jīng)理指數)為47.6%,環(huán)比上升1.2個(gè)百分點(diǎn)。8月末,美國粗鋼產(chǎn)能利用率為76.2%,環(huán)比下降0.7個(gè)百分點(diǎn)。8月份,美國中西部鋼廠(chǎng)長(cháng)材價(jià)格保持穩定,板材價(jià)格穩中有降。

歐洲市場(chǎng)

8月份,CRU歐洲鋼材價(jià)格指數為222.8點(diǎn),環(huán)比下降1.4點(diǎn),降幅為0.6%;歐元區制造業(yè)PMI為43.5%,環(huán)比上升0.8個(gè)百分點(diǎn)。其中,德國、意大利、法國和西班牙的制造業(yè)PMI分別為39.1%、45.4%、46.0%和46.5%,除西班牙價(jià)格小幅下降外,其他地區環(huán)比均有所回升。8月份,德國市場(chǎng)長(cháng)材、板材價(jià)格均有所回升。

亞洲市場(chǎng)

8月份,CRU亞洲鋼材價(jià)格指數為183.4點(diǎn),比7月份上升2.6點(diǎn),升幅為1.44%,環(huán)比持續上升;日本制造業(yè)PMI為49.6%,環(huán)比持平;韓國制造業(yè)PMI為48.9%,環(huán)比下降0.5個(gè)百分點(diǎn);印度制造業(yè)PMI為58.6%,環(huán)比上升0.9個(gè)百分點(diǎn);中國制造業(yè)PMI為49.7%,環(huán)比上升0.4個(gè)百分點(diǎn)。8月份,印度市場(chǎng)鋼材品種中,長(cháng)材和中厚板價(jià)格有所下降,冷熱軋帶鋼品種小幅回升。

后期鋼材價(jià)格走勢分析

國內外不確定因素仍較多,鋼價(jià)難以持續上漲。

從今年前8個(gè)月的情況看,國際環(huán)境存在較多不確定性,歐美等發(fā)達經(jīng)濟體經(jīng)濟減速、通脹壓力上升,地緣政治沖突對全球產(chǎn)業(yè)鏈供應鏈的沖擊影響仍在持續。從國內形勢看,下游用鋼行業(yè)復蘇不及預期,特別是房地產(chǎn)業(yè)持續負增長(cháng)對鋼材消費影響較大。隨著(zhù)重大項目、重點(diǎn)工程等進(jìn)一步開(kāi)工建設,基礎設施建設提速,房地產(chǎn)逐步走出谷底,存量政策和增量政策逐步疊加發(fā)力,后期市場(chǎng)潛力進(jìn)一步釋放,宏觀(guān)經(jīng)濟運行有望持續平穩向好,鋼材需求形勢會(huì )有所好轉。

原燃料價(jià)格小幅回升,對鋼材價(jià)格有所支撐。

進(jìn)入9月份以來(lái),鋼鐵生產(chǎn)用原燃料價(jià)格呈止跌回升趨勢。據鋼協(xié)監測, 截至9月15日,進(jìn)口粉礦、國產(chǎn)鐵精礦和煉焦煤格分別比8月末上漲4.91%、2.59%和5.92%,冶金焦和廢鋼分別小幅下降1.20%和0.31%。原燃料價(jià)格的上升對支撐鋼材價(jià)格作用有所增強。

企業(yè)鋼材庫存和社會(huì )庫存均持續回升。

據鋼協(xié)監測,9月上旬,重點(diǎn)統計鋼鐵企業(yè)鋼材庫存量為1580萬(wàn)噸,比8月末增加108萬(wàn)噸,增幅為7.3%;比去年末增加273萬(wàn)噸,增長(cháng)20.9%;同比減少126萬(wàn)噸,下降7.4%。從社會(huì )庫存情況看,9月上旬,21個(gè)城市5大品種鋼材社會(huì )庫存量為957萬(wàn)噸,比8月末減少5萬(wàn)噸,下降0.5%;比上年末增加205萬(wàn)噸,增長(cháng)27.3%;同比增加77萬(wàn)噸,上升8.8%。9月上旬企業(yè)和社會(huì )鋼材庫存均持續回升,顯示市場(chǎng)供給壓力有所上升。

后期需要關(guān)注的主要問(wèn)題:

一是鋼材市場(chǎng)階段性供需矛盾加大。9月上旬,重點(diǎn)統計鋼鐵企業(yè)平均日產(chǎn)粗鋼215.88萬(wàn)噸,估算全國日產(chǎn)粗鋼293.17萬(wàn)噸,仍保持在較高水平。由于房地產(chǎn)業(yè)持續下行對鋼材整體消費量有一定影響,制造業(yè)和基建用鋼增長(cháng)放緩,后期鋼材市場(chǎng)需求形勢仍難言樂(lè )觀(guān)。鋼鐵企業(yè)應充分分析市場(chǎng)供需,適時(shí)調整產(chǎn)量和品種結構,維護鋼材市場(chǎng)平穩運行。

二是進(jìn)口鐵礦石價(jià)格仍居高位。海關(guān)總署數據顯示,8月份進(jìn)口鐵礦石價(jià)格為107.9美元/噸,比去年12月累計上漲15.8美元/噸,漲幅為17.2%;同期鋼材價(jià)格比去年末則是下降了4.34%。鐵礦石價(jià)格目前仍在高位震蕩,給鋼鐵企業(yè)帶來(lái)較大壓力。

《中國冶金報》(2023年09月27日 07版七版)